قطعا یک روش همهجانبه و منحصر به فرد که برای تامین مالی همه انواع پروژهها نمیتوان توصیه نمود. بلکه با توجه به تنوع پروژهها، تفاوت بازدهی صنعت و میزان نقش بخش خصوصی، بایستی بستهای از راهکارهای تأمین مالی را با نگاه به مفهوم مشارکت عمومی- خصوصی در نظر گرفت.

تنوع ابزارهای تامین مالی

تسهیلات بانکی برای تامین مالی پروژه ها

تامین مالی در اقتصاد ایران عموما بانک محور بوده و بنابر آمار اعلامی مسئولان کشور، ۸۰ درصد تامین مالی اقتصاد کشور، چه تامین مالی خصوصی، شرکتی یا دولت از بانک صورت میگیرد و تنها ۲۰ درصد تامین مالی به روشهای دیگر از جمله بورس و بازار سرمایه انجام میشود

تامین مالی از بازار سرمایه

تامین مالی در بازار سرمایه از ۲ بخش مختلف مبتنی بر سهام و مبتنی بر بدهی صورت میگیرد. بیشتر پروژههای عمرانی که در جهان از طریق بازار سرمایه تامین مالی میشوند از روش دوم یعنی انتشار اوراق بدهی با درآمدثابت استفاده می کنند.

یکی دیگر از راهکارهای تامین مالی پروژههای زیرساختی، خصوصا برای پروژههای کلان ملی که توقع سودرسانی بالایی از آنها وجود دارد، استفاده از روش ایجاد صندوق پروژه است.

البته اگر راهکارهای مشارکت عمومی-خصوصی مدنظر قرار گیرد، ابزارهای نوآورانه دیگری نیز می تواند مبتنی بر سهام به تامین مالی پروژههای زیرساختی کمک کند. علاوه بر این، مدلهای ترکیب سهام و بدهی نیز میتواند به امر تامین مالی چنین پروژههایی خدمترسانی کند؛ بدین صورت که در ابتدا برای تامین مالی پروژهها اوراق بدهی منتشر شده و این اوراق بدهی در آینده قابل تبدیل به سهام پروژه خواهد بود و این سهام در بورس اوراق بهادار قابلیت عرضه نیز خواهد داشت.

چرا تامین مالی بخش خصوصی از بازار سرمایه دشوار است؟

فرایند انتشار اوراق در بازار سرمایه پیچیده و طولانی و دارای ذی نفعان متعدد است. فارغ از عدم آشنایی با فرایندهای تامین مالی بازار سرمایه، نرخ تمام شده در بازار بدهی کمتر از بازار پول و اخذ تسهیلات نیست.

موانع اصلی شامل محدودیت ابزار در مقابل نیازهای واقعی کسب و کارها و موضوع تضمین بانکی است. در حقیقت نیازهای تامین مالی در بسیاری از موارد سازگاری با ابزارهای موجود ندارد. این عدم سازگاری در روش، نحوه مصرف و نحوه توثیق است.

در عین حال، با وجود انتقال دارایی در بسیاری از موارد یا در اختیار گذاشتن وثایق لازم، انتشار اوراق در بخش خصوصی نیازمند ارائه تضمین بانکی است که به دلیل نیاز مجدد به رجوع به بانک برای اعتبارسنجی و تضمین، شرکتها ترجیح میدهند، در صورت لزوم اخذ ضمانت نامه بانکی، از خود بانک ها تامین مالی کنند. در مقابل، تامین مالی دولتی و سازمان های عمومی و دولتی و وزارتخانه ها و حتی شهرداری ها با تضامین ارائه شده از سوی ناشر منتشر میشود.

توسعه تامین مالی برای بخش خصوصی نیازمند استفاده بیشتر از رتبه بندی در انتشار اوراق و همچنین پذیرش دارایی پایه به عنوان وثیقه است. موضوع ریسک این اوراق را نیز می توان از طریق رتبه بندی در کنار عرضه خصوصی اوراق به صندوق ها و نسبت های خرید اوراق با رتبه های پایین کنترل نمود.

مانع اصلی تامین مالی پروژه ها از بازار سرمایه

موضوع اصلی ضامن است که راه حل اصلی آن رتبه بندی و عرضه خصوصی اوراق است. مدل عرضه خصوصی عملا در اوراق دولتی به منظور مظنهگیری در حال اجرا است.

موضوع بعدی فروش یکجا است، در حالی که سرمایه مورد نیاز شرکت یا پروژه ها به صورت مرحلهای است و فروشهای یکجا، ماهیتا برای بازپرداخت یک بدهی است. به نظر تعیین دوره زمانی ۳ تا ۹ ماهه برای فروش در اختیار ناشر یا مدیر عرضه قرار گیرد و با هماهنگی ناشر یا براساس برنامه زمان بندی اقدام به عرضه اوراق کند.

موضوع بعدی عدم سازگاری مکانیزم اوراق با پروژه است و ضروری است که اوراق بدون سود دوره یا اصطلاحا بدون کوپن با ماهیت ساخت پروژه سازگار است و در عین حال زمان سررسید یکجا عملا امکان عملی برای بازپرداخت ندارد و لذا اوراق سریالی با سررسید حتی طولانی تر مورد نیاز است.

در حالی که سقف دوره انتشار اوراق ۴ یا ۵ سال است، دوره ساخت یک پروژه معمولا در این حد یا بیشتر است و لذا امکان بازپرداخت اصل و سود از محل عایدات پروژه میسر نمیشود و در نتیجه انتشار اوراق ابتر است.

از سوی دیگر، برای رقابتی نمودن هزینه اوراق و با توجه به عمق کافی بازار و اجرای سیاست بازار باز، امکان کاهش نقش بازارگردان اوراق میسر است و در عین حال، با توجه به همین موضوع عمق بالای بازار بدهی و تقاضای بالا از سوی صندوق های با درآمد ثابت، امکان حذف یا حتی کاهش رکن متعهد پذیره نویس با هدف رقابت نرخ به منظور بازده بهتر برای صندوق های سرمایه گذاری با درآمد ثابت در رقابت با بازار پول، می تواند هزینه های انتشار را کاهش دهد.

عوامل موثر در طراحی بسته مالی

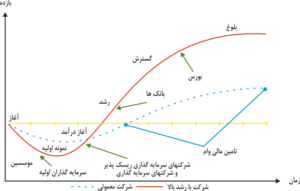

فاکتورهائی چون ریسک پروژه، دوره عمر طرح، مدت زمان بازگشت سرمایه و …. باعث می شود که انواع روش های تامین مالی موضوعیت یا محدودیت در کاربرد داشته باشند.

تامین مالی چرخه عمر پروژه

چگونه یک بسته تامین مالی طراحی کنیم

در واقع این بسته تأمین مالی را میتوان متناسب با مدل جریانات نقدی ورودی و خروجی پروژه تنظیم نمود و به عنوان مدل منابع و مصارف پروژه جهت تأمین مالی ارائه نمود.

به عنوان نمونه یک پکیج تأمین مالی میتواند به ترتیب سالهای پیشرفت پروژه مربوطه دربرگیرنده این موارد باشد:

یکم؛ آورده سهامداران و مالکان پروژه (که اهمیت بالایی در جذب سایر سرمایهگذاران دارد)

دوم؛ اخذ تسهیلات بانکی (درصورت داشتن وثایق یا اعتبار کافی)،

سوم؛ وام صندوق توسعه ملی (در صورت مشمول شدن و تکافوی منابع صندوق)،

چهارم؛ استفاده از روش پرداخت با تأخیر جهت تجهیزات و مستحدثات پروژه،

پنجم؛ جذب شرکای خصوصی از طریق عرضه خصوصی سهام پروژه،

ششم؛ جذب منابع عام از طریق راهکارهای تأمین مالی جمعی،

هفتم؛ عرضه عمومی سهام در بورس و افزایش سرمایه با سلب حق تقدم و عرضه آن در بورس، و

هشتم؛ انتشار انواع اوراق بدهی با درآمد ثابت از جمله اوراق اجاره و استصناع و

نهم؛ انتشار اوراق سلف موازی استاندارد همزمان با تولید محصول پروژه (در بورس کالا و انرژی ) و نزدیک شدن به درآمدزایی

دهم؛ انتشار اوراق منفعت برای تامین هزینه های در گردش و بهره برداری

گرشاسب خزائنی

تهران، اسفندماه ۱۳۹۹

ثبت دیدگاه